Firma de consultanță financiară „TaxHouse” a emis un comunicat menit să explice concret ce presupun modificările aduse Codului Fiscal, cu privire la aplicarea cotei reduse de TVA la livrarea locuințelor.

Camera Consultanților Fiscali a acționat pentru a dezbate, în vederea implementării, propuneri de clarificare a cadrului legal pentru eliminarea acestor obstacole, întrucât aceste discrepanțe și interpretări legislative incoerente au condus la abordări diferite din partea ANAF. Mai exact, au fost semnalate dificultăți în aplicarea prevederilor art. 291 alin. (3) lit. c) din Codul fiscal.

Care sunt condițiile aplicări cotei reduse de 5% TVA

„Pe scurt, art. 291 alin. (3) lit. c) prevede ca aplicarea cotei reduse de 5% TVA pentru livrarea locuintelor este condiționată de îndeplinirea următoarelor 3 aspecte tehnice:

Condiția I – suprafata utila maximă de 120 mp (exclusiv anexele gospodărești ), aceasta condiție fiind de altfel singura cu o trimitere explicită la Legea locuinței nr. 114/1996;

Condiția II – valoarea, inclusiv a terenului pe care sunt construite, ce nu trebuie să depășească suma de 450.000 lei (cu mențiunea că de la 1 ianuarie 2023 aceste valori se vor modifica în contextul modificarilor legislative prevăzute prin OG 16/2022 la nivelul de 600.000 lei). Au existat diverse interpretări referitoare la prețul de vânzare, respectiv dacă acest preț de vânzare în limita a 450.000 lei include sau nu alte elemente precum loc de parcare, boxă, mobilier, echipamente etc.);

Condiția III – aspectul principal adus în discuție la acest moment, ce a fost clarificat, referitor la locuințele care în momentul livrării pot fi „locuite ca atare”.

Ce presupune termenul de „locuință locuibilă ca atare”

Tax Hot explică că „În normele metodologice de aplicare ale art. 291 alin. (3) lit. c) se specifica faptul ca prin locuinta se înțelege construcția alcătuită din una sau mai multe camere de locuit, cu dependințele, dotările și utilitățile necesare, care, la data livrării, satisface cerințele de locuit ale unei persoane ori familii. În aparentă, în contextul sintagmei „locuință care poate fi locuita ca atare”, au existat numeroase interpretări care au dat naștere unor dileme în cadrul inspecțiilor fiscale intrucat organele de control au considerat oportun să se raporteze uneori la prevederile Legii locuinței nr. 114/1996, republicată, deși remarcăm ca prevederile Legii locuinței nu sunt invocate nici în textul legii, nici în normele de aplicare cu privire la condițiile ca locuința să fie „locuibilă ca atare”.”, se arată în documentul emis de TaxHouse.

Aceștia au făcut referire și la o serie de definiții regăsite la secțiunea despre impozitele locale din Codul Fiscal „Într-o maniera similara ar fi trebuit tratate și alte definiții prevăzute în Codul fiscal, precum definițiile regăsite privind impozitele locale (respectiv definitia clădiri rezidențiale în scopul aplicării impozitului pe clădiri ce este identică), or aceste interpretări neunitare ale ANAF s-au constatat a se aplica cu precădere în materie de TVA cu privire la sintagma „locuibila ca atare”, abordarea ANAF bazandu-se pe definiția locuinței convenabile din cadrul Legii locuinței nr. 114/1996, deși niciun text legal în materie fiscală nu făcea trimitire la aceasta definitie a „locuintei convenabile”. ”

Ce înseamnă, mai exact „locuința convenabilă”

Au fost aduse clarificări și asupra termenului de „locuință convenabilă”, mai precis „Trebuie remarcat, pe de-o parte, că Legea locuinței nr. 114/1996 introducea în cuprinsul său la art. 2 noțiunea de “locuintă convenabila”, însă această noțiune de locuință convenabila nu poate fi considerată echivalentă celei de „locuintă care în momentul vanzarii poate fi locuita ca atare”, la care face referire art. 291 din Codul Fiscal, mai ales în contextul în care Legea locuinței nr. 114/1996 prevede definiții distincte pentru locuință, locuință convenabila, locuință de serviciu, locuinta sociala, locuința de intervenție, locuința de necesitate, de protocol, etc., iar Codul Fiscal nu făcea trimite la noțiunea de locuintă convenabilă definită de Legea locuinței nr. 114/1996.

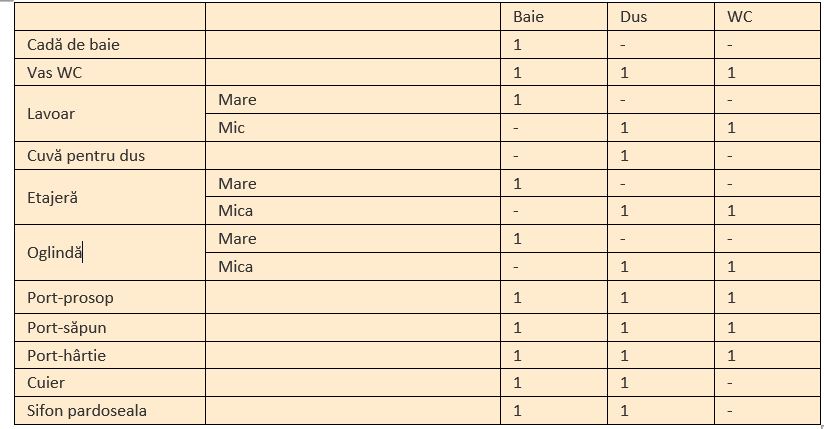

Mai mult, invocarile ANAF privind aplicarea cotei reduse de TVA 5% la „locuința convenabilă” ar fi făcut trimitere la condițiile din Anexa nr. 1 din Legea locuinței nr. 114/1996, putand fi condiționate de existența unor cerințe care frizează ridicolul– cu titlu exemplificativ, enumerand următoarele:

sursă foto Tax House

Care sunt condițiile pentru ca o locuință să fie considerată „locuibilă ca atare”

În aceste condiții „nu ar fi fost de mirare ca în lipsa unui portprosop sau a unei etajere mici, locuința nu ar fi fost considerată „locuibila ca atare” și atragand aplicarea cotei standard de TVA de 19%, chiar dacă celelalte condiții s-ar fi îndeplinit.

Astfel, a fost simțită nevoia de a se aduce clarificări suplimentare în ceea ce privește condițiile aplicabile astfel ca o construcție sa fie considerată locuibilă și care să redea realitatea economică și socială a zilelor noastre, tinandu-se cont, de asemenea, și de doleanțele cumparatorilor ce nu mai pot fi fixate într-un standard cadru post-comunist, astfel cum se regasea în 1996, la momentul introducerii Legii Locuinței și generând astfel o practică irațională, ce nu permite în mod obiectiv unui cumparator să aleagă, în funcție de nevoile și preferințele sale, modul în care îi servește locuinta achizitionată”.

În cele din urmă, activitatea Camerei Consultanților Fiscali a căpătat o oarecare notorietate, iar Camera Deputaților a transmis spre dezbatere și adoptare o măsură care preciza cerințele pentru ca o clădire să fie considerată locuibilă ca atare. „ Forma legală adoptată de Camera Deputaților, ce a fost recent promulgata de către Președintele României, prevede ca „locuibila ca atare” are în vedere următoarele condiții minimale: „[…]: deținătorii acestora au acces liber individual la spațiul locuibil, fără tulburarea posesiei și a folosinței exclusive a spațiului deținut de către o alta persoana sau familie; au acces la energie electrică și apă potabilă, evacuarea controlată a apelor uzate și a reziduurilor menajere; sunt formate cel puțin dintr-un spatiu pentru odihna, un spațiu pentru pregatirea hranei și un grup sanitar, indiferent care sunt dotările existente si gradul de finisare la data livrării, în vederea aplicării art. 291 alin. (3) lit. c) pentru aplicarea cotei reduse de TVA”, se mai arată în comunicat.

De ce este important

În acest context, este esențial să se țină seama de cerințele articolului 13 din Codul de procedură fiscală, care prezintă principiile directoare pe care contribuabilii și autoritățile fiscale le pot utiliza pentru a interpreta corect legislația fiscală.

„În fapt, prevederile Codului de procedură fiscală reprezintă cadrul legal de interpretare a actelor normative în materie fiscală astfel cum sunt emise de legiuitor și stabilește ca interpretarea reglementărilor fiscale trebuie sa respecte voința legiuitorului așa cum este exprimată în lege, iar, în cazul în care voința legiuitorului nu reiese clar din textul legii, la stabilirea voinței legiuitorului se tine seama de scopul emiterii actului normativ așa cum rezultă din documentele ce însoțesc proiectul de lege în procesul de elaborare, dezbatere și aprobare precum spre exemplu nota de fundamentare sau motivarea legii.

Finalmente, trebuie reținut ca în conformitate cu art. 13, alin. (6) privind Codul de procedura fiscală, în situația in care aplicabilitatea prevederilor legale fiscale ramane neclara dupa aplicarea principiilor de mai sus, interpretarea se va face în favoarea contribuabilului.”, mai prevede comunicatul.

Actele care au fost introduse odată cu proiectul de lege care creează conceptul de bunuri imobile care sunt locuibile ca atare trebuie luate în considerare la aplicarea normelor menționate mai sus din Codul de procedură fiscală pentru interpretarea cerințelor legale în materie fiscală „Din care rezultă motivarea potrivit careia „[…] Clarificările aduse prin introducerea noului punct sunt necesare pentru a evita interpretările abuzive și discreționare ale unei noțiuni nedefinite expres în prezent de Codul fiscal, (locuințe care în momentul livrării pot fi locuite „ca atare”) și pentru a asigura, atat contribuabililor constructori și furnizori de locuințe, cat și cetățenilor cumparatori de locuințe, o mai mare securitate juridica a aplicarii legii fiscale […]”, se menționează în comunicat.

În încheiere, consultanții de la Tax House au notat că „ În lumina celor de mai sus, se concluzionează că definitia privind imobilele „locuibile ca atare”, ce lipsea cu desavarsire din cadrul legal, are un caracter exclusiv de clarificare a regulilor privind aplicarea cotei reduse de 5% și nu s-a urmărit sa se aducă vreo schimbare pe fond a condițiilor de aplicare așa cum se invoca în motivarea adusa de Parlament. Avand in vedere intenția clară a legiuitorului de a introduce aceasta definiție fără sa schimbe regulile și condițiile de aplicare a cotei de TVA, sustinuta inclusiv prin motivarea de mai sus indicată de legiuitor, clarificarile aduse de legiuitor reprezinta o oaza de normalitate in contextul perioadei anterioare învăluită în prevederi clare privind conceptul de locuință care poate fi locuita ce trebuie interpretate, ca atare, în favoarea contribuabilului cat și pentru tranzacțiile în derulare la acest moment. ”